Le gouvernement a présenté, le 22 septembre dernier, le projet de loi de finances pour 2022.

Le texte a été déposé dans la foulée sur le bureau de l’Assemblée nationale.

Hormis la traditionnelle revalorisation du barème de l’IR (de 1,4 % cette année), le texte contient principalement des mesures fiscales en faveur des entreprises, la plupart issues du plan en faveur des indépendants présenté il y a quelques jours par le gouvernement (voir notre article). La seule mesure fiscale touchant les particuliers (en dehors du barème de l’IR) concerne la sécurisation du crédit d’impôt pour service à la personne.

Fiscalité des particuliers

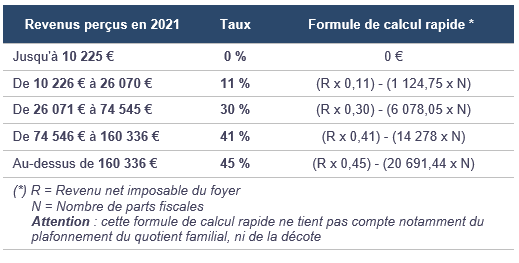

Revalorisation du barème de l’IR

Le projet de loi prévoit une revalorisation du barème de l’IR et des seuils y indexés de 1,4 % pour tenir compte de la hausse des prix à la consommation.

Les barèmes de taux neutre du PAS (prélèvement à la source de l’IR) seraient revalorisés dans les mêmes proportions ainsi que, bien qu’ils n’y soient pas indexés, l’abattement pour enfant rattaché (servant également de plafond de déduction aux pensions alimentaires versées aux enfants majeurs), qui passerait de 5 959 € à 6 042 € au titre de 2021, et la décote (qui devrait bénéficier aux contribuables dont l’impôt sur les revenus 2021 est inférieur à 1 744 € pour les célibataires, veufs ou divorcés, ou 2 886 € pour les couples).

Crédit d’impôt pour emploi d’un salarié à domicile – Sécurisation pour les prestations réalisées à l’extérieur du domicile

Le projet de loi prévoit de sécuriser le crédit d’impôt pour emploi d’un salarié à domicile, en légalisant l’éligibilité de certains services réalisés à l’extérieur du domicile, lorsque ces prestations sont incluses dans une offre globale d’activités effectuées à domicile.

En effet, l’éligibilité de ces services réalisés à l’extérieur résultait d’une tolérance que l’administration fiscale avait admise dans sa doctrine, doctrine qui a été annulée en 2020 par le Conseil d’Etat (les juges la considérant illégale car rajoutant à la loi). Devant le tollé provoqué par cette décision, le gouvernement est rapidement intervenu pour indiquer que les « services extérieurs » demeuraient éligibles au crédit d’impôt sur la base d’une autre circulaire, et qu’il n’avait aucunement l’intention d’appliquer la décision du Conseil d’Etat (voir notre précédent article).

Pour sécuriser le dispositif, le projet de loi prévoit d’inscrire ce principe dans la loi. Celle-ci devrait désormais expressément préciser la liste de services qui, bien que fournis à l’extérieur, sont considérés comme étant fournis à la résidence dès lors qu’ils sont compris dans un ensemble de services incluant des activités effectuées à cette même résidence. Le projet de loi reprend la liste figurant dans la doctrine annulée. Seraient ainsi concernés :

- – la livraison de repas à domicile ;

- – la collecte et livraison à domicile de linge repassé ;

- – la livraison de courses à domicile ;

- – l’accompagnement des enfants de plus de 3 ans dans leurs déplacements en dehors de leur domicile (promenades, transport, actes de la vie courante) ;

- – la téléassistance et visio assistance ;

- – la prestation de conduite du véhicule personnel des personnes âgées, des personnes handicapées ou atteintes de pathologies chroniques, du domicile au travail, sur le lieu de vacances, pour les démarches administratives ;

- – l’accompagnement des personnes âgées, des personnes handicapées ou atteintes de pathologies chroniques dans leurs déplacements en dehors de leur domicile (promenades, aide à la mobilité et au transport, actes de la vie courante).

Note : Par ailleurs, le texte prévoit également de compléter le dispositif légal en y indiquant les plafonds propres à certaines dépenses (qui étaient mentionnés dans le code du travail mais pas dans le code général des impôts) :

– 500 € par an et par foyer fiscal pour les dépenses relatives aux travaux de petit bricolage dits « hommes toutes mains » ;

– 3 000 € par an et par foyer fiscal pour les dépenses relatives à l’assistance informatique et Internet à domicile ;

– 5 000 € par an et par foyer fiscal pour les dépenses relatives aux interventions de petits travaux de jardinage des particuliers.

Fiscalité des entreprises

Allongement des délais d’option pour le régime réel

Les entrepreneurs soumis de plein droit au régime des micro-entreprises (lorsque leur chiffre d’affaires n’excède pas certaines limites) peuvent opter pour un régime réel d’imposition leur permettant de déterminer leur bénéfice imposable en déduisant leurs charges réelles, et non plus de façon forfaitaire.

Le projet de loi prévoit d’harmoniser et d’allonger les délais dont disposent les entrepreneurs pour exercer cette option ou au contraire y renoncer. Ces délais sont en effet variables selon la catégorie d’imposition et la nature de la demande (option ou renonciation). La plupart de ces délais (dont un grand nombre expire le 1er février de l’année au titre de laquelle l’option s’applique) sont jugés trop brefs.

Le projet de loi prévoit que ces options ou renonciations devraient être effectuées dans le délai de dépôt de la déclaration afférente à la période d’imposition précédant celle au titre de laquelle l’option ou la renonciation s’applique (c’est-à-dire début mai N, pour une application effective au titre de l’exercice, soit 3 mois de plus). Ce délai serait même repoussé d’une année (mai N+1) pour les options au régime réel formulées :

- – comme aujourd’hui par les BIC au titre de l’année de leur création et par les BNC (année de création ou les suivantes),

- – pour les BIC souhaitant opter pour le régime réel la 1ère année au cours de laquelle ils basculent (en raison de leur chiffre d’affaires) dans le régime micro et, pour les bénéfices agricoles, au titre de leur 1er exercice (création d’activité).

Cette mesure devrait s’appliquer aux options et renonciations exercées à compter du 1er janvier 2022.

Exonération des plus-values de cession d’entreprises

Le projet de loi reprend plusieurs des propositions émises dans le cadre du plan en faveur des indépendants pour faciliter la transmission et la reprise d’entreprises.

Exonération en raison de la valeur de l’entreprise

Les plus-values réalisées à l’occasion de transmissions à titre gratuit ou onéreux d’entreprises ou de branches complètes d’activité bénéficient d’une exonération totale ou partielle à condition notamment que l’activité ait été exercée depuis 5 ans et que la valeur des biens transmis n’excède pas respectivement 300 000 € et 500 000 €.Le projet de loi prévoit :

- – d’une part, de les rehausser à hauteur de 500 000 € pour une exonération totale et de 1 000 000 € pour une exonération partielle,

- – et, d’autre part, d’aménager les conditions d’appréciation des plafonds d’exonération. Actuellement ces plafonds s’apprécient en tenant compte de la valeur des éléments transmis servant d’assiette aux droits d’enregistrement. Le projet de loi prévoit de remplacer cette référence par celle du « prix stipulé des éléments transmis, ou de leur valeur vénale, auxquels sont ajoutées les charges en capital et les indemnités stipulées au profit du cédant, à quelque titre et pour quelque cause que ce soit ».

Exonération des plus-values de cession d’entreprise ou de titres en cas de départ à la retraite – Prorogation et extension des délais

Les exploitants cédant, à l’occasion de leur départ à la retraite, leur entreprise ou l’intégralité des titres qu’ils détiennent dans une société ou un groupement, en principe non soumis à l’IS, dans lequel ils exercent leur activité professionnelle, peuvent bénéficier, sous certaines conditions, de l’exonération de la plus-value réalisée à cette occasion.

De la même façon, les dirigeants de petites ou moyennes entreprises (PME) partant à la retraite peuvent en effet bénéficier, jusqu’au 31 décembre 2022, d’un abattement fixe de 500 000 € sur les plus-values de cession des titres de la société soumise à l’impôt sur les sociétés (IS) qu’ils dirigent.

Ces 2 dispositifs ne s’appliquent que lorsque l’exploitant ou le dirigeant cesse toute fonction dans la société (dont les titres ou droits sont cédés) et fait valoir ses droits à la retraite dans les 2 années suivant ou précédant la cession. Compte tenu du contexte sanitaire particulier, les cédants peuvent éprouver des difficultés à trouver repreneur. Pour tenir compte de ces circonstances particulières, le projet de loi prévoit d’étendre ce délai à 3 ans lorsque le cédant fait valoir ses droits à la retraite entre le 1er janvier 2019 et le 31 décembre 2021 et avant la cession.

Note : L’allongement du délai ne s’applique en effet pas lorsque la cession intervient avant le départ en retraite (qui doit, dès lors, toujours intervenir dans les 24 mois), dans la mesure où le dirigeant ou l’entrepreneur n’éprouve aucun contrainte contextuelle.

Par ailleurs, le projet de loi proroge de 2 années, soit jusqu’au 31 décembre 2024, la période d’application de l’abattement fixe de 500 000 € sur les plus-values de cession de titres.

Cession d’une entreprise en location-gérance

Afin d’encourager les cessions de fonds donnés en location-gérance, le projet de loi prévoit d’assouplir les conditions dans lesquelles ces cessions peuvent bénéficier, en cas de départ à la retraite ou de transmission d’une entreprise individuelle d’une valeur n’excédant pas un certain plafond, d’une exonération de la plus-value professionnelle. Actuellement, l’exonération n’est accordée que lorsque le repreneur est le locataire-gérant. L’avantage fiscal (exonération de la plus-value) serait maintenu y compris lorsque le repreneur n’est pas le locataire-gérant, mais toute personne, sous réserve qu’elle poursuive effectivement l’exploitation (c’est-à-dire à condition que cette transmission porte sur l’intégralité des éléments concourant à l’exploitation de l’activité).

Renforcement du crédit d’impôt pour la formation du chef d’entreprise

Pour faciliter la formation et/ou la reconversion des travailleurs indépendants, le projet de loi propose de doubler le montant du crédit d’impôt en faveur de la formation des dirigeants pour les entreprises de moins de 10 salariés.

Cette mesure s’appliquerait aux heures de formation effectuées à compter du 1er janvier 2022.

Autres mesures

Le projet de loi contient 2 mesures à caractère social.

Pensions militaires d’invalidité

La 1ère concerne la revalorisation du point d’indice des pensions militaires d’invalidité. Ce point est revalorisé chaque trimestre. Malgré cette évolution régulière, il existe un important décalage entre cette valeur et l’évolution des prix à la consommation depuis 2005. Le projet prévoit de fixer la valeur du point d’indice à 15,05 € à partir du 1er janvier 2022 et la fixation par décret de nouvelles modalités d’indexation pour les prochaines revalorisations et d’une date unique de revalorisation.

Allocation adulte handicapé (AAH)

La 2nde mesure est relative aux modalités de prise en compte des revenus du conjoint pour le calcul de l’allocation adulte handicapé (AAH). Actuellement, les revenus du conjoint du bénéficiaire de l’AAH sont déterminés après application d’un abattement de 20 %. Le texte propose de remplacer cet abattement proportionnel par un abattement forfaitaire dont le montant serait fixé par le pouvoir réglementaire.

Source : Projet de loi de finances pour 2022, 22 sept 2021

Découvrez toutes les actualités patrimoniales : ici

Ces articles sont issus de Fidnet. En savoir plus.