Intelligence artificielle, digital, sécurité, économie circulaire… : en 2023 les investisseurs ont fait confiance aux mégatendances de long terme en restant investis sur les fonds thématiques malgré les fortes disparités des performances, selon le dernier Observatoire Quantalys Harvest Group 2023 de la gestion Thématique en partenariat avec CPRAM.

Encore inexistants il y a quelques années, on dénombre aujourd’hui près de 800 fonds thématiques pour 300 milliards d’euros sous gestion, soit 7% environ des fonds Actions distribués en Europe. Quantalys estime que les actifs sous gestion des fonds thématiques ont doublé en quatre ans pour rester proche des 300 milliards d’euros (1).

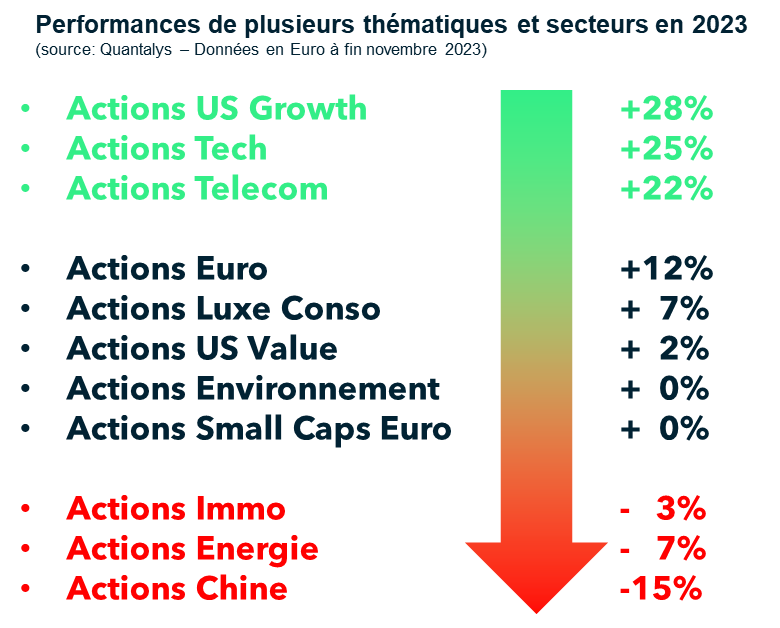

Après une année 2022 très difficile sur les marchés, l’année 2023 s’est terminée sur une note en demi-teinte :

- D’un côté, une très bonne performance en 2023 pour les Actions internationales avec près de +15%, soit 3 fois supérieure à la performance moyenne sur 25 ans (pour la catégorie Quantalys en Euro à fin décembre 2023).

De l’autre, des disparités fortes sur l’année, soit par pays (+20% pour les Etats-Unis et -20% pour la Chine en Euro), par style de gestion (Monde Growth à +20% contre +12% pour Monde Value), par taille (Monde à +15% contre +12% pour Monde Small&Mid Caps), par secteur (Tech à +33% contre -3% pour l’Energie) mais surtout par thématique avec la Digitalisation qui réalise +74% ou le Big Data / Ai +30% en 2023 alors que le Défi Alimentaire ou les Energies Renouvelables baissent respectivement de -4.2% et -3.6% sur l’année.

Le sentiment est également partagé sur 2023 en termes de collecte avec un retour en force des investisseurs sur les actifs comme les fonds Monétaires ou les fonds Obligataires (+220 milliards d’euros sur 2023 en Europe) et des sorties fortes sur les actifs risqués (Actions sur certaines zones spécifiques, Diversifiés, Alternatifs…) qui atteignent -150 milliards d’euros sur la période. A noter que les actions Monde sont restées très prisées des investisseurs et des conseillers financiers avec une collecte de +50 milliards € sur 2023. Avec une décollecte légèrement négative, les fonds thématiques ont été plutôt résiliant dans un contexte pourtant très difficile pour les actifs risqués. Comment expliquer ce succès ?

L’Observatoire Quantalys Harvest Group de la Gestion Thématique, en partenariat avec CPRAM, dresse le panorama européen de la gestion thématique en soulignant ci-dessous ses marqueurs 2023 :

1. Des encours stables en 2023 sur les fonds thématiques

La plupart des investisseurs ont adopté une approche stratégique et non tactique. Dans un contexte incertain, et compte tenu d’un début de ralentissement économique, beaucoup ont souhaité rester à l’écart des marchés Actions et en particulier des marchés « cycliques » (sorties sur les fonds Actions Europe, Actions Emergentes, Actions Chine…). Les investisseurs s’exposent aux grandes thématiques mondiales (mutations technologiques, changements climatiques, vieillissement des populations, relocalisation des industries, retour des guerres et du géopolitique…), en privilégiant les grandes valeurs US. L’idée pour les investisseurs est de rester exposé à des grandes mégatendances séculaires et de contourner le court-termisme des marchés La décollecte sur les fonds actions non thématiques a ainsi été plus de deux fois supérieure à cette des fonds actions thématiques (respectivement -37 milliards d’euros contre -16 milliards d’euros(2)).

2. Des fonds thématiques de plus en plus accessibles pour le grand public

Le succès des fonds thématiques s’explique par leur facilité d’accès – via notamment l’assurance-vie – et par la compréhension des mégatendances auxquelles ils sont exposés (changement climatique, la digitalisation, les phénomènes démographiques, l’urbanisation et l’augmentation des inégalités…). Sur les 992 contrats d’assurance-vie répertoriés par Quantalys, la moyenne se situe à 36 fonds thématiques par contrat. Plutôt que d’investir sur un fonds Actions Monde, les investisseurs apprécient de s’exposer à une thématique qui se déploie sur le long terme (l’impact de l’intelligence artificielle dans le futur…) et que les individus comprennent parce qu’elle impacte leur quotidien (le vieillissement de la population…).

3. Des conseillers et réseaux de distribution friands de fonds thématiques

Les conseillers financiers et gérants privés vont jusqu’à consacrer aux fonds thématiques 13% de leurs grilles d’allocations Offensives et 9% pour les profils Dynamiques selon les statistiques des portefeuilles Quantalys(3). Les CGP mettent en avant des gérants indépendants pionniers sur ces approches.

4. Investir sur des thématiques est souvent synonyme d’approche ESG

La plupart des fonds thématiques (81% du nombre de fonds et 91% des encours) sont classés SFDR Article 8 ou Article 9. Logiquement, les thématiques liées au changement climatique (Economie circulaire, Energies renouvelables…) ont une forte dimension environnementale, alors que les mutations sociologiques et démographiques auront une forte dimension sociale. De la même façon, beaucoup de fonds liés aux mutations technologiques ont une approche ESG (GreenTech…).

5. Les ETF font une entrée fracassante sur le marché des fonds thématiques

Pesant parfois jusqu’à 30% des actifs gérés sur une thématique et 50% du nombre de fonds sur une thématique (4), les ETF (Exchange-Traded Fund) font une entrée remarquée sur ce segment. Les fournisseurs d’indices proposent aujourd’hui une large gamme d’indices thématiques. Les fournisseurs d’ETF ont donc multiplié les lancements ces dernières années sur ce segment. Fin 2023, les ETF thématiques, représentaient 20% de l’offre et 17% des encours gérés en moyenne (4), concurrençant aussi en termes de frais de gestion les gérants actifs positionnés sur ce marché.

Paradoxalement, l’année 2023 a mis en évidence des approches tactiques sur certaines thématiques de long terme

Certains investisseurs ont en effet adopté des approches plus tactiques sur les thématiques et ce, pour plusieurs raisons : un accès auprès du grand public facilité par les ETF, des mouvements de liquidités sur les marchés et un changement de régime des politiques monétaires ces dernières années. Victimes de leur succès, les flux massifs sur les thématiques liées aux technologies illustrent ce mouvement. En effet les entrées massives en 2021, suivies de sorties violentes en 2022 puis d’un retour des investisseurs sur les thématiques Tech en 2023 (Intelligence artificielle, Big Data…) ont pu déstabiliser les marchés.

La déception parfois des investisseurs (en particulier sur des actions de petites et moyennes tailles, moins fréquemment négociées) peuvent expliquer la volatilité de certains fonds et ETF thématiques.

C’est ce que nous constatons chez Quantalys Harvest Group sur les fonds et ETF Energies renouvelables qui ont enregistré des flux entrants de l’ordre de + 10 milliards d’euros par mois au cours de l’année 2021 alors que la moyenne de entrées était inférieure à 1 milliard d’euros par mois habituellement. Les flux de sorties sur 2023 ont nécessairement pesé sur la performance de la thématique en question -3.6% en 2023 sur les Energies renouvelables) et sur la volatilité (18.3% contre une volatilité de 12% pour les Actions Monde sur 2023). En revanche, les investisseurs qui sont restés investis sur les thématiques Tech depuis 2021 ont moins souffert de la sous-performance.

6. Des performances élevées recherchées et donc des niveaux de risque élevés

Choisir des thématiques à fortes croissances futures implique souvent de s’investir sur des entreprises innovantes peu connues et plus risquées. De nombreux fonds thématiques sont donc plus risqués par construction. Au cours des cinq dernières années, près 90% des fonds thématiques analysés par Quantalys ont présenté un niveau de risque (volatilité et perte maximales) supérieur à un indice large Actions Monde (catégorie Quantalys Actions Monde ou MSCI World par exemple).

Nouvelles stratégies, nouveaux gérants, nouveaux fonds, … : vous trouverez tous les chiffres clés et toutes les tendances sur les fonds et les ETF thématiques dans l’Observatoire Quantalys Harvest Group de la gestion Thématique en partenariat avec CPRAM en cliquant ici.

Pierre Miramont, Head of Fund Analysis and Model Portfolios chez Quantalys Harvest Group.

« Les mouvements de marché sur la période récente depuis la crise du COVID ont été violents, notamment en raison des déplacements de liquidités déclenchés par les Banques centrales et du surplus d’épargne constitué par les investisseurs. Par ailleurs, l’impact des réseaux sociaux n’est pas anodin. Dans ce contexte, une partie des professionnels décide d’orienter une part de l’allocation de leurs clients à des grandes thématiques qui vont façonner nos sociétés dans le futur permettant de profiter d’un niveau de croissance et donc de performance supérieure, de s’affranchir du court-termisme des marchés tout en donnant du sens à leurs investissements. En plus, avec près de 800 fonds sur 16 thématiques, la palette des fonds et ETF accessibles aujourd’hui s’est formidablement enrichie. Enfin, étant donné l’ampleur des transformations futures à financer, l’industrie de la gestion n’est pas prête à ralentir les lancements de fonds, ETF et produits thématiques dans les années à venir. Par exemple, le lancement du nouveau Plan d’Epargne Avenir Climat (PEAC) en est une illustration flagrante »

- Contact presse : sophie.grebauval@harvest.fr | 07 77 83 96 42

| (1) ÉVOLUTION DES ACTIFS GÉRÉS PAR LES FONDS THEMATIQUES EN EUROPE DEPUIS 10 ANS, p. 6 Observatoire Quantalys Harvest group de la gestion thématique |

| (2) ÉVOLUTION DE LA COLLECTE NETTE SUR LES FONDS ACTIONS THEMATIQUES et NON THEMATIQUES, p. 8 Observatoire Quantalys Harvest group de la gestion thématique |

| (3) DISTRIBUTION DES FONDS THEMATIQUES, p. 13 Observatoire Quantalys Harvest group de la gestion thématique |

| (4) RÉPARTITION DES FONDS THEMATIQUES EN EUROPE – ETF, p. 17 Observatoire Quantalys Harvest group de la gestion thématique |